“涨价的红利被船东尽数吃下,手握低价协约的大客户并没有受到严重影响。”

新一轮海运涨价仍未看到拐点。这一轮波动带来的红利谁吃,代价谁付?

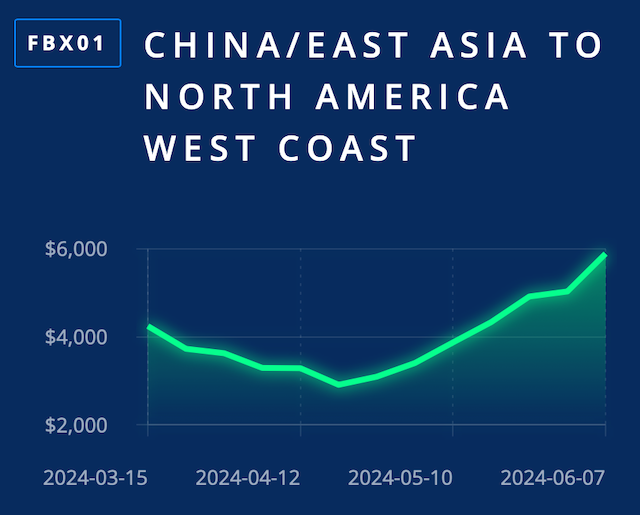

根据全球数字货运平台Freightos,截至6月10日,从东亚至美国西海岸和东海岸航线的海上货运集装箱价格分别攀升至5888美元/40英尺集装箱(FEU)和7516美元/FEU,比此前一周分别大涨了17%和12%。

跨境电商平台敦煌网集团物流供应链副总裁刘朔湖对第一财经记者表示,近1-2个月,由于红海局势持续紧张,全球港口拥堵,大量集装箱船绕航,运输距离和运输时间加长,集装箱及船舶周转率下滑,海运运力损失不少。他称:“在运力整体状态紧绷的情况下,本应是淡季的海运市场出现了涨价潮,欧美航线的运价大幅上涨,甚至出现了一天一个价格的状态,部分航线运价暴涨超50%。”

对于涨价中的盈亏方,美线航运业资深人士罗杰(化名)告诉第一财经记者,随着新合约自4月底生效,涨价的红利被船东尽数吃下,手握低价协约的大客户并没有受到严重影响,反倒是货代吃了亏,受伤最深的则是依靠海运的电商类群体。

海运涨价下的赢家与输家

罗杰认为,船公司是这一轮海运价格异常上涨中“唯一赢家”。除此之外,从卖家到供应链末端,各方都在承受压力,成本增加而利润降低。

“我认为,今年船公司在美国航线的签约上出现重大误判。”他分析称,年初商讨合约时,分析机构普遍认为红海危机并不会导致运力不足,船公司也接受了这种判断,因此加价时非常温和,最终签约时仅对大客户涨价100至200美元。

但事实证明,这一判断并不成立。罗杰透露:“根据目前的情况,船公司一半的货物是以低价签约的。例如,在美西航线,船公司给大客户的签约价是1400至1500美元,船公司毫无疑问处于亏损状态。不仅如此,大客户还享有许多额外的免费服务,如延长码头停泊时间,这些成本是由船公司自行承担的。也就是说,在运费的账面价格达1400美元的情况下,船公司的实际收入可能只有1200美元,甚至更低。”

考虑到一半的生意处于亏本状态,罗杰表示,船公司自然会在有机会涨价时毫不留情地加价,甚至出现了两个星期加价1000美元的现象。

本月,总部位于丹麦的船运巨头马士基表示,由于集装箱市场需求强劲和红海局势持续混乱,预计今年下半年运费将继续走高。这是该公司在一个多月内第二次上调全年业绩表现预期。马士基在今年5月上调预期时称,红海绕行将使亚洲至欧洲航线的集装箱运力有效减少15%至20%。

马士基在最新预计中称,未计利息、税项、折旧及摊销前的利润为70亿至90亿美元,高于之前预测的40亿至60亿美元。该公司还表示,现在预计自由现金流至少为10亿美元,而之前的预期为至少负20亿美元。

除马士基外,其他航运公司近期也称,由于需求改善和价格上涨,第一季度的收益超出预期。德国航运公司赫伯罗特(Hapag-Lloyd)上个月报告净利润为超出预期的3.196亿美元,并上调了其业绩指引。

除涨价外,罗杰表示,控制仓位也是船公司增加收入的手段之一。一般而言,船公司不会对刚签订合同的大型直客违约,但却不会对货代“手软”。

“通常,大型货代也能拿到一年的合同价,并有固定配比的低价舱位,但现在船公司取消了这些配比。例如,本来货代订10个仓位,其中会有2个低价仓位,现在这些低价仓位没有了,货代也对此无能为力。”罗杰表示。

对于电商客户而言,罗杰表示,不管是卖家还是物流公司,手里能有超低价舱位的比例非常低,正在专心致志准备在美国尾程上“卷”对手的物流公司被突如其来的涨价缺舱”打了一闷棍“,同时手中也缺乏备选方案。

刘朔湖对第一财经解释,“卷尾程”的确是跨境电商的行业现实。

“海运头程中船司是非常重要的角色,船的资源也集中在几大船司手中,以大部分跨境电商卖家的体量,很难直接和航司对话,更不要说进行价格谈判,往往需要通过代理。”他称,“跨境电商之所以卷尾程,一方面是因为头程卷不了,另一方面则是因为尾程在物流费用中占比仍然最高,且优化空间最大。”

空运是否受到波及

由于红海绕行导致船期延误,在欧洲航线,一部分时效性更为急切的海运需求向空运转移,后者价格也水涨船高。Freightos数据显示,年初时,中国到北欧的空运价格为2.98美元/千克,但到了6月初则涨至3.87美元/千克,上涨了30%。

Freightos首席营销官布赫曼(Eytan Buchman)表示,为了“避免延误和不确定性”,许多通常选择全程海运的托运人将供应链中部分物流转为空运。

例如,丹麦物流公司扫描全球物流(Scan Global Logistics)首席运营官德雷尔(Mads Drejer)表示:“虽然空运比海运贵得多,但根据我们与客户的对话,我们明确认为空置货架或生产停滞的后果,远远超过使用空运的额外成本。”

但在美线方面,刘朔湖表示,海运波动造成的影响尚未体现在空运中,空运涨价还是由于电商包裹量快速增长造成的运力不足。

“不同于海运,空运价格波动主要还是受跨境电商本身发展带来的供需变化影响。”刘朔湖称,以中美航线为例,跨境电商整体出口增速水平在30%以上,远远高于货物贸易整体增速。特别是当下全托管/半托管模式盛行,电商平台包裹数量猛增,远超目前货机运力供给增加的速度。

刘朔湖表示,航空业本身的性质又决定了短时间内无法靠增加货机来满足运力,同时国际客机腹舱运力供给较2019年又大幅下降,这进一步推高了空运价格。

根据国际航空运输协会(IATA)公布的数据,80%的跨境电子商务是通过空运进行的。刘朔湖表示,敦煌网的物流布局也以空运为主,海运占比较低。

刘朔湖表示:“相对于海运中船司特别集中的情况,普通人就能报出名字的航空公司就有非常多,空运干线选择更多。但即便如此,体量仍然是谈判的前提,对个体商家而言门槛很高。全托管业务的发展倒是让平台飞速起量,但同时也让空运市场处于供不应求的状态,因此(商家)对价格的影响也有限。”

发表评论